Im 3. Teil seines Aktienmarkt Ausblicks für 2007 äußerst sich Kenneth Fisher auch zur gegenwärtigen Kreditkrise, die für ihn nicht existiert. Dabei ist anzumerken, dass Fisher seinen Kommentar vor den jüngsten durch den amerikanischen Markt für Subprime-Hypotheken ausgelösten Turbulenzen verfasste.

Valueinvesting.de, 26. August 2007

Laut Fisher führten Ängste über die Krise bei Subprime-Hypotheken, verbunden mit einem leichten Anstieg der langfristigen Zinsen, zu weiteren Sorgen vor einer daraus resultierenden Kreditkrise. Als eine der populärsten Schlagzeilen der Finanzmedien führt Fisher an, dass durch ansteigende Zinsen der Boom bei Unternehmenszusammenschlüssen und -übernahmen zu Ende geht, da sich die Finanzierung solcher Transaktionen verteuert oder schwieriger durchzuführen wird.

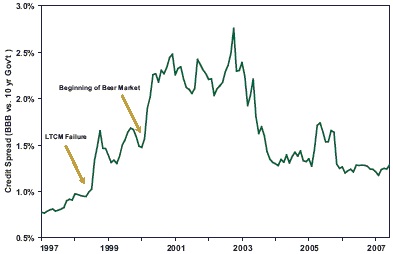

Eine wirkliche Kreditkrise wäre auch für Kenneth Fisher ein legitimer Risikofaktor. Fisher erklärt, dass die Zinsen steigen, sobald Investoren die Vergabe von Darlehen als zunehmend riskant ansehen. Diese Einschätzung kommt dann in einer veränderten Zinsspanne zwischen Staatsanleihen und risikoreicheren Anleihen bei unterschiedlichen Fälligkeiten zum Ausdruck. Dadurch wird für Unternehmen das Geld teurer, sodass diese weniger zur Aufnahme von Fremdkapital bereit sind.

Sobald diese wichtige Quelle der Kapitalaufnahme versiegt, sind typischerweise schwächere Unternehmensgewinne sowie eine Verringerung von Aktienrückkäufen und Unternehmensübernahmen die Folge.

Als Beispiel nennt Fisher die berüchtigte Pleite des Hedgefonds Long Term Capital Management, die bei Investoren 1998 vorübergehend Panik auslöste und zu einem kurzen aber heftigen Anstieg der Zinsspanne (siehe Grafik) und darüber hinaus zu einer deutlichen Korrektur am Aktienmarkt führte. Eine vergleichbare Ausweitung der Zinsspanne ereignete sich im Laufe des Jahres 2000, als der bislang letzte Bärenmarkt begann.

Quelle: Ken Fisher Aktienmarkt Ausblick 2007 – Teil III, Bloomberg

Wie auf der Grafik zu erkennen ist, hat sich die Zinsspanne zwischen riskanten Anleihen (BBB-Rating) und Staatsanleihen kürzlich ein wenig ausgeweitet. Fisher hält diese Bewegung aber für normal, da die Zinsdifferenz heute geringer, als vor einem Jahr, und nicht höher als zu jenem Zeitpunkt ausfällt, als der Markt für Subprime-Hypotheken zum ersten Mal die Schlagzeilen der Finanzmedien dominierte. Falls sich eine wirkliche Kreditkrise entwickeln sollte, würde dies nach Fishers Aussage durch eine Ausweitung der Zinsspanne angezeigt werden.

Zum aktuellen Zeitpunkt deutet die Zinsspanne darauf hin, dass Geld weiterhin günstig und leicht zu bekommen bleibt und vorerst keine Kreditkrise zu erwarten ist.