Für den Anleger kann auch die kurzfristige Unterperformance eines Aktien- oder Fondsdepots, sowohl in Bezug auf eine Benchmark, als auch in Bezug auf eine Vergleichsgruppe von Investmentfonds, frustrierend wirken. Aus diesem Grund hat das Brandes Institut, eine Tochterfirma von Brandes Investment Partners, die Auswirkungen von kurzfristiger Unterperformance auf den langfristigen Investmenterfolg untersucht.

Valueinvesting.de, 03. Mai 2007

Zu diesem Zweck wurden aus der Morningstar Datenbank Large-Cap Value Fonds, Large-Cap Wachstumsfonds und Large-Cap Mischfonds selektiert, die per 31. Dezember 2006 eine zehnjährige Performancehistorie aufwiesen. Für den US-Markt haben diese Kriterien insgesamt 591 Investmentfonds hervorgebracht.

In einem ersten Schritt wurden diese Investmentfonds, basierend auf der im betrachteten 10-Jahres-Zeitraum erreichten Performance, in Dezile unterteilt. Dabei enthält Dezil 1 die Investmentfonds mit der höchsten 10-Jahres-Performance, während die Fonds mit der nächst höheren Performance in Dezil 2 fallen und so weiter. Sämtliche Performancedaten verstehen sich inklusive aller re-investierten Dividendenzahlungen und Kapitalgewinne sowie nach Abzug von Gebühren und Verwaltungskosten.

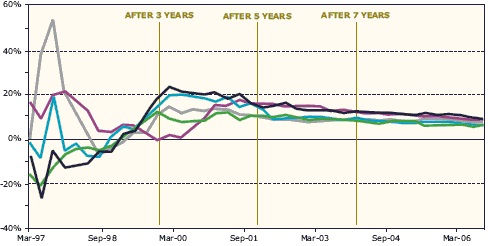

Der durchgeführte Vergleich belegt sehr eindeutig, dass eine kurzfristige Unterperformance gegenüber der gewählten Benchmark (dem amerikanischen S&P 500 Aktienindex) auch für Investmentfonds, die langfristig überdurchschnittliche Resultate erzielen, nicht ungewöhnlich ist. Zur Illustration hat das Brandes Institut die fünf Fonds mit der höchsten 10-Jahres-Performance aus Dezil 1 im folgenden Chart gegenübergestellt:

TOP 5 Fonds: Outperformance vs. S&P 500

1996 – 2006

Quelle: Morningstar, Brandes Institut

Erläuterung: Die Performancedaten von Morningstar wurden quartalsweise ausgewertet, sodass die Y-Achse für den betrachteten 10-Jahres-Zeitraum die durchschnittliche annualisierte Outperformance aller fünf Fonds im zeitlichen Verlauf wiedergibt.

Aus dem gezeigten Chart geht eindeutig hervor, dass auch die allerbesten Investmentfonds den S&P 500 Aktienindex nicht während der gesamten Zeit geschlagen haben. Stattdessen wiesen alle von ihnen eine vorübergehende Unterperformance gegenüber der Benchmark auf.

Im Betrachtungszeitraum haben sämtliche Investmentfonds aus Dezil 1 eine durchschnittliche jährliche Rendite von 10,9% erzielt. Im Vergleich dazu kam der S&P 500 auf einen durchschnittlichen jährlichen Ertrag von 8,4%. Innerhalb der schlechtesten 1-Jahres beziehungsweise 3-Jahres-Periode lagen aber auch die erfolgreichsten Fonds um 19,5% beziehungsweise 8,1% hinter ihrer Benchmark.

Fazit: Innerhalb des Investmentprozesses ist die kurzfristige Unterperformance auch bei langfristig erfolgreichen Investoren völlig normal. Diese Aussage ist für ein Quartal, für ein Jahr und manchmal sogar über mehrere Jahre gültig. Daher sollte der Anleger solche Zeiträume, sofern er langfristig richtig positioniert ist, als einen Teil seiner Anlageerfahrung betrachten.