Dutzende Aktien von Unternehmen mit ausgezeichneter Erfolgsbilanz, die sogenannten Dividendenaristokraten und Dividendenkönige, bieten Anlegern jährliche Ausschüttungen, die im Laufe der Zeit sogar steigen.

Ein Dividendenaristokrat ist ein Unternehmen im amerikanischen Aktienindex Standard and Poor’s 500, das nicht nur kontinuierlich eine Dividende an die Aktionäre zahlt, sondern die Höhe der Ausschüttung mindestens in den letzten 25 Jahren stetig angehoben hat.

Dagegen müssen Dividendenkönige keine Mitglieder im Standard and Poor’s 500 Index sein, aber über eine Dividendenhistorie von mindestens 50 Jahren steigender Ausschüttungen verfügen.

Aber sind dividendenstarke Aktien wirklich besser?

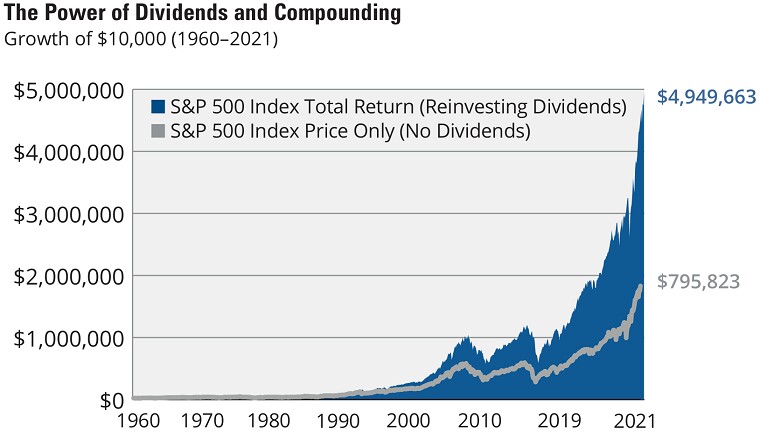

Nach einer im Jahr 2022 durchgeführten Studie von Hartford Funds mit dem Titel „The Power of Dividends: Past, Present, and Future“, sind in den vergangenen 50 Jahren insgesamt 84% der Gesamtrendite des Standard and Poor’s 500 auf reinvestierte Dividenden und die damit verbundene Kraft des Zinseszinseffekts zurückzuführen.

Quelle: Hartford Funds

Kritiker von Dividendenaktien argumentieren, dass Anleger mit der ausschließlichen Investition in Aktien von Unternehmen, die regelmäßige Auszahlungen an die Aktionäre leisten, einige der zuletzt erfolgreichsten Aktien wie beispielsweise Alphabet oder Amazon verpasst hätten.

Anstatt ihre Gewinne in Form von Dividende an die Aktionäre auszuschütten, investieren schnell wachsende Unternehmen in ihr eigenes Geschäft. So hat Amazon es mit dem Aufbau seiner Cloud-Computing-Tochter AWS getan, oder Alphabet mit dem Kauf von YouTube.

Auch Warren Buffett bevorzugt Unternehmen, die in der Lage sind, überschüssige Barmittel zu reinvestieren. In seinem Aktionärsbrief für das Jahr 2012 schrieb er:

Unsere erste Priorität bei den verfügbaren Mitteln wird immer sein, zu prüfen, ob sie intelligent in unseren verschiedenen Geschäftsbereichen eingesetzt werden können… Unser nächster Schritt … ist die Suche nach Akquisitionen, die nichts mit unseren aktuellen Geschäften zu tun haben.

Demnach könnte man die Zahlung von Dividenden als eine Art Scheitern des Managements betrachten, überschüssige Gewinne im Unternehmen zu belassen und profitabel zu reinvestieren.

Auf der anderen Seite verfügen Unternehmen, die ihre Dividende mindestens 25 oder gar 50 Jahre konsequent erhöhen, in der Regel über einen deutlichen Wettbewerbsvorteil, einen Burggraben, der die Konkurrenz von den eigenen Geschäften fernhält.

Dividendenaristokraten versus S&P 500 Index

Aktuell gibt es am US-Aktienmarkt 91 Unternehmen, die den Standard von mindestens 25 Jahren kontinuierlich steigenden Dividendenzahlungen erfüllen und sich damit als Dividendenaristokraten qualifizieren.

39 US-Unternehmen weisen sogar kontinuierlich wachsende Ausschüttungen über mindestens 50 Jahre auf und zählen somit zu dem erlesenen Kreis der Dividendenkönige.

Die Frage, die sich für Anleger stellt, lautet: Soll man in Aktien von Unternehmen investieren, die Jahr für Jahr mehr Geld an die Investoren zurückgeben, weil das Management es nicht besser einsetzen kann?

Die Antwort ist, dass sich die Investition in Dividendenaristokraten in den vergangenen 10 Jahren als gute Strategie herausstellt hat, obwohl diese Periode von einigen wenigen großkapitalisierten Wachstumsunternehmen dominiert wurde (vergleiche: Ein schlechtes Jahrzehnt für Value Investoren).

So hat der S&P 500 Dividend Aristocrats Total Return Index (Ticker: SPDAUDT) in den letzten 10 Jahren eine durchschnittliche jährliche Rendite von 13,0% erzielt, verglichen mit 12,8% (einschließlich Dividenden) für den S&P 500 Index als Ganzes.

Quelle: S&P Dow Jones Indices

Zwar liegt das Ergebnis der Dividendenaristokraten verglichen mit dem gesamten Aktienmarkt nahezu gleichauf, es wurde jedoch in einem Zeitraum erzielt, in dem Dividendenaktien ganz sicher nicht zu den bevorzugten Investments an der Börse gehörten.

Warum schnitten die Dividendenaktien so gut ab?

Dividendenaristokraten verfügen wie bereits erwähnt über einen wirtschaftlichen Burggraben. Um eine Dividende konsequent über viele Jahre zu erhöhen, benötigt ein Unternehmen in der Regel einen dauerhaften Wettbewerbsvorteil.

Ein Burggraben ermöglicht es dem Unternehmen, die Preise zu erhöhen und die Gewinne auch in schlechten Zeiten fließen zu lassen. Ein gutes Beispiel ist Coca-Cola, einem von Warren Buffetts Favoriten. Die starke Marke und das Vertriebssystem von Coca-Cola bieten in der Geschäftswelt einen der größten Gräben überhaupt.

Des Weiteren sind Dividenden wahrscheinlich der beste Indikator für die Gesundheit eines Unternehmens. Das Management einer Firma kann den Gewinn pro Aktie manipulieren, aber es kann die Höhe der Ausschüttungen nicht über lange Zeiträume hinweg verfälschen.

Außerdem werden Unternehmen, die ihre Dividendenerhöhungen aufrechterhalten wollen, konservativ geführt. Denn die schlimmste Katastrophe für das Management eines Dividendenaristokraten wäre eine Dividendenkürzung.

Schließlich bieten Dividenden bei rückläufigen Aktienmärkten eine Art Puffer. Im Jahr 2008, dem schlechtesten Börsenjahr seit 1931, verlor der S&P 500 Index 37,0% (einschließlich Dividenden), die Dividendenaristokraten verloren nur 21,9%. In 2018 verlor der S&P 500 4,4%, der Index der Aristokraten nur 2,7%.

Ressourcen

- The Dividend Investing Resource Center: U.S. Dividenden Champions Excel-Liste

- MyDividends.de: Dividenden Champions Europa

- European Dividend Growth Investor: 30 europäische Dividendenaristokraten im Jahr 2022