In einem Marktkommentar vom 27. Oktober geht die von Ken Fisher gegründete Vermögensverwaltung Fisher Investments der Frage nach, ob Gold wirklich ein so guter Inflationsschutz ist, wie es ein weit verbreiteter Anlagegrundsatz behauptet.

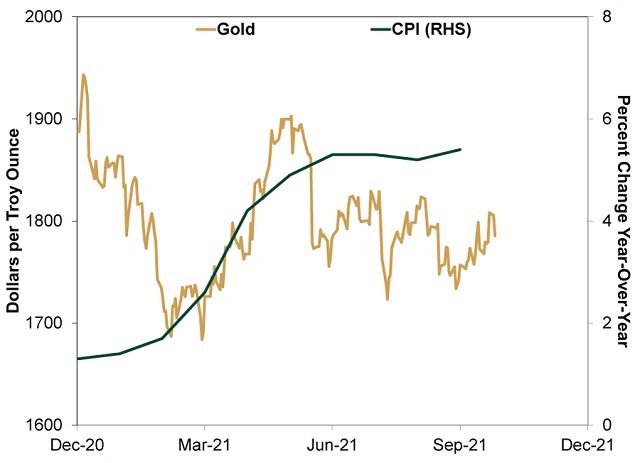

Denn obwohl der US-Verbraucherpreisindex (CPI) im Jahresvergleich um 5,4% gestiegen ist, ist der Goldpreis in US-Dollar gerechnet seit Jahresanfang um 5,9% gesunken. Nach Ansicht von Fisher Investments kann dies als Hinweis gewertet werden, dass Gold historisch betrachtet seinem Ruf als Inflationsschutz nicht gerecht wird.

Keine Inflationsschutz seit Jahresbeginn

Zeitlich betrachtet fiel der Goldpreisanstieg im April/Mai diesen Jahres mit der Verdoppelung der Inflationsrate von März bis Juni zusammen. Aber selbst auf seinem Hochpunkt im Frühjahr erreichte Gold gerade die Gewinnschwelle gegenüber seinem Preis am Jahresende 2020.

Darüber hinaus fiel Gold im weiteren Jahresverlauf zurück, während die Inflation gemessen am US-Verbraucherpreisindex hoch blieb. Zudem notiert der Goldpreis mit rund 1.784 US-Dollar momentan um 13,7% niedriger als auf seinem am 6. August 2020 erreichten Rekordhoch von 2.067 US-Dollar, als die CPI-Inflation im Jahresvergleich bei nur 1,0% lag.

Quelle: FactSet und Federal Reserve Bank of St. Louis, Stand 27.10.2021. Goldpreis pro Unze vom 31.12.2020 – 26.10.2021 und CPI von Dez. 2020 – Sept. 2021, Grafik: Fisher Investments

Natürlich erstreckt sich diese Betrachtung nur auf einen einzigen Zeitabschnitt. Aber selbst in anderen Inflationsperioden kann die Wertentwicklung von Gold laut Analyse von Fisher Investments bestenfalls als unzuverlässige Absicherung bezeichnet werden.

Beispielsweise schnitt Gold nach dem Ende des Goldstandards im August 1971 bis September 1980 gut ab. Das war zu einer Zeit, in der der US-Verbraucherpreisindex in die Höhe schoss. Jedoch bleibt die Frage offen, ob es in dieser Periode um Inflation oder um die Abschaffung konstanter, staatlich festgelegter Preise und Eigentumsbeschränkungen ging?

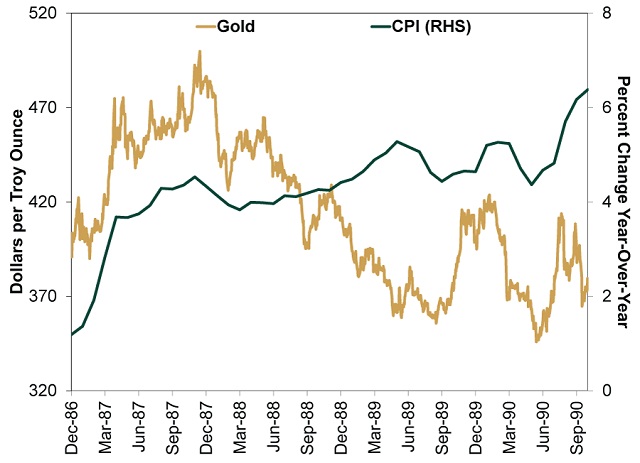

Goldpreis und Inflation von Dez. 1986 bis Okt. 1990

Von Dezember 1986 bis Oktober 1990 beschleunigte sich der US-Verbraucherpreisindex von 1,2% im Jahresvergleich auf 6,4%, während der Goldpreis je Feinunze von 403,50 US-Dollar am 02. Januar 1987 auf 379,50 US-Dollar am 31. Oktober 1990 gefallen ist.

Quelle: FactSet und Federal Reserve Bank of St. Louis, Stand 26.10.2021. Goldpreis pro Unze vom 31.12.1986 – 31.10.1990 und CPI von Dez. 1986 – Okt. 1990, Grafik: Fisher Investments

Wie in diesem Jahr, gab es auch damals kurze Phasen in denen es den Anschein hatte, dass sich Gold als Inflationsschutz bewährt. Bis November 1987 erreichte der CPI im Jahresvergleich einen Wert von 4,5%, während Gold am 14. Dezember 1987 auf 499,75 US-Dollar anstieg. Dies war eine Woche nach dem Bärenmarkttief des S&P 500 im Börsencrash von 1987.

Der Goldpreisanstieg mag zu dieser Zeit eine Inflationsabsicherung gewesen sein, aber ein guter Teil davon könnte auch auf angstbasierte, stimmungsgetriebene Käufe zurückzuführen sein.

In den kommenden Jahren beschleunigte sich der CPI jedoch weiter, überstieg im Jahr 1989 die Marke von 5% und erreichte 1990 sogar 6%. Stattdessen fiel der Goldpreis von seinem Höchststand im Dezember 1987 bis Ende Oktober 1990 um 24,1%. Während die Inflation anstieg, hat Gold also nur zu etwa ein Drittel der Zeit als Inflationsschutz funktioniert.

Goldpreis und Inflation von März 1998 bis März 2000

Von März 1998 bis März 2000 beschleunigte sich der US-Verbraucherpreisindex von 1,4% im Jahresvergleich auf 3,8%. In diesem Zeitraum fiel Gold um 8,1%. Zwar stieg der Goldpreis vom 21. September 1999 von 255,20 US-Dollar innerhalb kurzer Zeit auf 325,50 US-Dollar am 5. Oktober 1999, nachdem der CPI im Jahresvergleich auf über 2% anstiegen war.

Fisher Investments glaubt aber nicht, dass der Inflationsanstieg die Ursache war. Denn die meisten Kommentare zu dieser Zeit führten den zweiwöchigen Sprung des Goldpreises auf die Entscheidungen der europäischen Zentralbanken zurück, ihre Goldverkaufs- und Kreditvergabepraktiken einzuschränken.

In der Periode, in der sich der CPI von Oktober 1999 bis März 2000 jeden Monat beschleunigte, ist der Goldpreis um insgesamt 15,0% gefallen. Über einen Zeitraum von zwei Jahren mit steigender Inflation, hat es also bestenfalls ein zweiwöchiges Zeitfenster gegeben, in dem Gold als Inflationsschutz „funktionierte“.

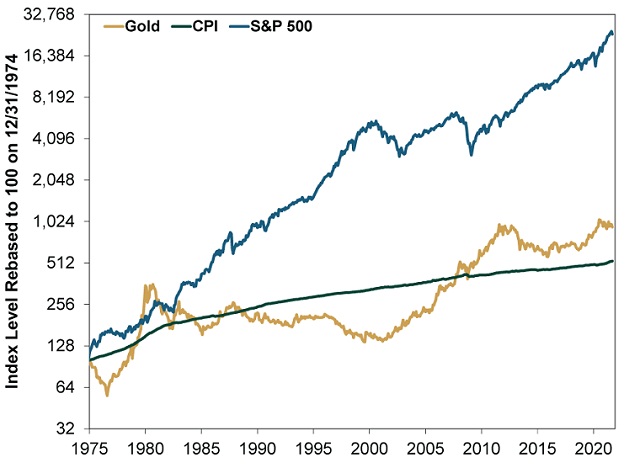

Aktien sind als Inflationsschutz besser geeignet

Auf lange Sicht hat Gold die Inflation übertroffen. Seit Dezember 1974, als in den Vereinigten Staaten das Goldverbot aufgehoben wurde, betrug die CPI-Inflation auf Jahresbasis durchschnittlich 3,6% gegenüber einem Goldpreisanstieg von 4,9% per anno bis Ende September 2021.

Quelle: FactSet und Federal Reserve Bank of St. Louis, Stand 27.10.2021. Goldpreis pro Unze, CPI und S&P 500 Gesamtrendite von Dez. 1974 – Sept. 2021, Grafik: Fisher Investments

Allerdings gibt es für Anleger bei Gold jahrzehntelange Dürreperioden, wie am langfristigen Rückgang des Goldpreises von 1980 bis ins Jahr 2000 zu sehen ist. Laut Fisher Investments zeigt dieser Rückgang, dass Goldanleger ein gutes Timing benötigen und höhere Inflationsraten alleine nicht helfen. Vielmehr schwankt die Nachfrage nach Gold tendenziell mit der Stimmung der Anleger.

Wie in obiger Grafik zu erkennen ist, können Aktien mit einem annualisierten Anstieg von 12,4% seit Ende Dezember 1974 die Inflation weitaus besser übertreffen, als Gold. Dabei weisen Aktien während der meisten Zeiträume Kursgewinne aus, bei gleichzeitig niedrigerer Volatilität.

Schlussbemerkung

Fisher Investments glaubt nicht, dass sich die momentane Inflation als dauerhaft erweisen wird, da die derzeit erhöhten Zinssätze eine Funktion von Angebots- und Nachfrage-Inkongruenzen zu sein scheinen, die durch staatlich verhängte Lockdown-Maßnahmen der Regierungen und anschließende Wiedereröffnungen verursacht wurden.

Wenn sich diese ausgleichen, sollte die CPI-Inflation wieder auf die langfristige Norm von vor der Pandemie zurückgehen. Aber selbst wenn die Inflation hoch bleiben sollte, erscheinen die Argumente für Gold als Inflationsschutz schwach.