Bereits in seinen beiden Büchern „Active Value Investing: Making Money in Range-Bound Markets“ (erschienen im Jahr 2005) und „The Little Book of Sideways Markets“ (erschienen im Jahr 2010) argumentierte Vitaliy Katsenelson, dass wir uns mit einer sehr hohen Wahrscheinlichkeit inmitten eines säkularen Seitwärtsmarktes befinden.

Seit der Veröffentlichung dieser Bücher entwickelte sich der Aktienmarkt jedoch alles andere als seitwärts. In einem aktuellen Artikel auf seinem Blog „Contrarian Edge“ erklärt Vitaliy Katsenelson, was er in seiner damaligen Analyse übersehen hatte und weshalb er davon ausgeht, dass wir uns vor einer länger andauernden Seitwärtsbewegung am Aktienmarkt befinden.

Ursachen für seitwärts gerichtete Märkte

Seitwärtsmärkte entstehen aufgrund menschlicher Emotionen. Historisch gesehen folgten seitwärts gerichtete Märkte immer säkularen Bullenmärkten. Am Ende säkularer Bullenmärkte werden Aktien sehr teuer, ihre Bewertungen (KGV) sind entsprechend hoch. Seitwärts gerichtete Märkte sind laut Vitaliy Katsenelson nur eine Rückzahlung für all den Spaß und die Rendite, die Aktieninvestoren während säkularer Haussen genossen haben.

Nach 17 Jahren überdurchschnittlicher Renditen, endete die Mutter aller säkularen Bullenmärkte im Jahr 1999 mit Bewertungen, die wir noch nie zuvor gesehen hatten. Aus diesem Grund argumentierte Katsenelson in seinem ersten Buch, dass der damals einsetzende Seitwärtsmarkt länger andauern könnte als vergangene Perioden seitwärts gerichteter Märkte.

In seinem zweiten Buch, das unmittelbar nach der globalen Finanzkrise 2007-2008 geschrieben wurde, ging Vitaliy Katsenelson sogar noch einen Schritt weiter, indem er argumentierte, dass das zukünftige Wirtschaftswachstum niedriger als in der Vergangenheit ausfallen werde und der Seitwärtsmarkt infolgedessen noch länger andauern würde, als er ursprünglich vermutet hatte.

Was Katsenelson damals übersehen hatte war, wie die globale Finanzkrise die Rolle der US-Notenbank Fed verändern würde, indem sie weiterhin Staatsschulden aufkauft, während die Wirtschaft expandiert.

Darüber hinaus wurde er von der veränderten Einstellung der Regierungen zur Verschuldung überrascht (im Jahr 2005 lag die US-Verschuldung im Verhältnis zum BIP bei 60%, 2019 bei 100% und heute bei 130%). Außerdem hätte er nicht geglaubt, dass die Zinssätze fast auf Null sinken würden, während die Schuldenberge weiter wachsen.

Die aktuelle Situation

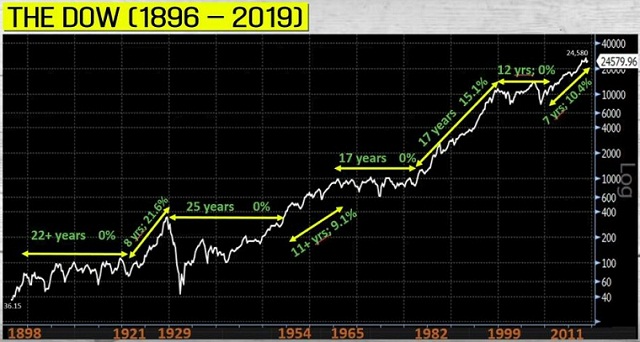

Seit Beginn des 20. Jahrhunderts ist der Aktienmarkt in eine Seitwärtsbewegung eingetreten, wenn die Marktbewertungen am Ende eines lang anhaltenden Bullenmarktes sehr hoch waren.

Seitwärts gerichtete Märkte im Dow Jones Index seit 1896, Quelle: Mohnish Pabrai

Im aktuellen Bullenmarkt war die Zunahme der Kurs-Gewinn-Verhältnisse, nicht das Gewinnwachstum, der größte Faktor für den Anstieg des Aktienmarktes. Nach Einschätzung von Vitaliy Katsenelson haben Aktien aufgrund der pandemiebedingten Haushaltsdefizite neue Höchststände erreicht.

Seiner Meinung nach hören die Bewertungen von Aktien auf zu steigen, sobald die Euphorie an den Märkten nachlässt. Anleger werden von Aktien desillusioniert und gelangweilt. Das Kurs-Gewinn-Verhältnis stagniert und geht in einen langfristigen Kompressionszyklus von überdurchschnittlich über durchschnittlich bis unterdurchschnittlich zurück. Anleger werden von Aktien abgelenkt.

Alle Gewinne, die Investoren aus dem Gewinnwachstum der Unternehmen erzielen, werden durch eine Kompression der Kurs-Gewinn-Verhältnisse ausgeglichen.

Katsenelson weist in seinem Blog darauf hin, dass sich die Bewertungen am Aktienmarkt auf einem Allzeithoch befinden. Steigende Zinsen und Inflation können als abschreckende Faktoren für die Expansion der Kurs-Gewinn-Verhältnisse dienen. Denn schließlich haben sinkende Zinsen in den vergangenen 40 Jahren zu einer Ausweitung der Gewinnmultiplikatoren geführt.

Investitionsprinzipien in Seitwärtsmärkten

Da Vitaliy Katsenelson nicht vor hat ein drittes Buch über Seitwärtsmärkte zu schreiben, fasst er die Grundsätze für aktive Value Investoren in seitwärts gerichteten Märken in seinem aktuellen Artikel noch einmal zusammen:

- Seien Sie ein aktiver Value Investor: Traditionelle Buy-and-Hold Investitionen sind nicht tot sondern warten darauf, dass der nächste säkulare Bullenmarkt zurückkehrt. Die Verkaufsdisziplin muss geschärft werden

- Erhöhen Sie Ihre Sicherheitsmarge: Value Investoren suchen eine Sicherheitsmarge, indem sie Aktien mit einem erheblichen Abschlag auf ihren Inneren Wert kaufen. Im aktuellen Marktumfeld muss die Sicherheitsmarge noch weiter aufgestockt werden, um den Auswirkungen eines ständig sinkenden KGVs Rechnung zu tragen

- Fallen Sie nicht in die relative Bewertungsfalle: Basierend auf historischen Bewertungen werden viele Aktien billig erscheinen. Aber vergangene Bullenmarktbewertungen werden für eine lange Zeit nicht mehr hilfreich sein

- Den Markt nicht timen: Obwohl Markt-Timing verlockend ist, ist es sehr schwierig gut damit abzuschneiden. Bewerten Sie stattdessen einzelne Aktien. Kaufen Sie sie, wenn sie günstig sind und verkaufen Sie sie, wenn sie fair bewertet sind

- Keine Angst vor Bargeld: Säkulare Bullenmärkte haben die Anleger gelehrt kein Bargeld zu halten, da die Opportunitätskosten dafür sehr hoch sind. Während eines Seitwärtsmarktes sind die Opportunitätskosten von Bargeld jedoch viel niedriger. Anleger, die voll investiert bleiben, werden gezwungen, Aktien von geringer Qualität zu besitzen oder solche, die die Anforderung an eine erhöhte Sicherheitsmarge nicht erfüllen

- Investieren Sie weltweit: Je größer das Aktienuniversum ist, aus dem Sie wählen können, desto höher ist die Messlatte, die eine neue Aktie überwinden muss, um ins Portfolio aufgenommen zu werden

Hallo Herr Wolff,

vielen Dank ihre Zusammenfassung.

Zu einem der Grundsätze hätte ich ein Rückfrage und würde mich über Ihren Ansicht freuen:

„Weltweites Investieren“: Wenn ich mir Warren Buffetts Lebenslauf so ansehe, dann ist er eigentlich damit „groß“ geworden, dass sein Investment-Fokus zu Beginn nur die USA bzw. den Dollar-Raum betraf. Keinerlei Währungs- oder Quellsteuerrisiken, die er in seinen Investmententscheidungen zu berücksichtigen hatte. Kein globaler Fokus, wie sie ihn beschreiben. Wäre es daher nicht ratsam, sich als bspw. Deutscher aus Sicherheitsgründen beim Value-Investing auf Deutschland zu beschränken? Es gibt unzählige Haupt-, Neben- und Nischenwerte, die mit den klassischen Value-Kennzahlen gescannt werden können.

Und wenn es dann unbedingt weltweit sein muss, wäre da nicht ein steuerbegünstigter ETF die bessere Wahl? Auf diese Weise vermeide ich ganz nebenbei noch das Risiko, welches sich aus dem Missverständnis beim Lesen eines bspw. japanischen oder brasilianischen Geschäftsbericht ergeben könnte.

Viele Grüße

V. Bouvier

Hallo Herr Bouvier,

ich ziehe mal die zweite Frage vor. Für die meisten Privatanleger ist ein weltweit anlegender ETF, der regelmäßig bespart wird, aller Voraussicht nach die beste Wahl. Persönlich bevorzuge ich Einzelaktien, da ich von der Aktienanlage begeistert bin und mir an einem ETF schlicht und einfach das Interesse fehlt.

In seinen Anfangsjahren hat Warren Buffett verschiedene Publikationen (u.a Moody’s und Standard & Poor’s) nach günstigen Aktien durchsucht. Dadurch war er natürlich in den 1950er und 1960er Jahren auf den US-Markt beschränkt. Wenn man sich die Aktienportfolios von Berkshire Hathaway durchsieht, tauchen aber seit Beginn der 1990er Jahre auch Investments außerhalb der USA auf.

Auch bei Unternehmen, die Berkshire kontrolliert, sind ausländische Beteiligungen dabei. Ein Beispiel ist das israelische Unternehmen Iscar, in das sich Buffett im Jahr 2006 für 4 Mrd. US-Dollar eingekauft hat. Oder die zuletzt in Japan erworbenen Konglomerate, die aktuell immerhin knapp 7 Mrd. US-Dollar in Berkshires Aktienportfolio ausmachen.

Ob sich ein deutscher Anleger auf deutsche Aktien beschränken sollte, ist meiner Meinung nach eine persönliche Entscheidung. Dafür spricht, dass man sich in seiner Muttersprache auf ein Marktsegment konzentrieren kann und in diesem eine besondere Kompetenz aufbaut. Dagegen spricht für mich der Gedanke, keine unnötigen Länderrisiken einzugehen.

Viele Grüße

Mario Wolff